Como poupar dinheiro para o futuro do seu filho

Qualquer pai gostaria de salvaguardar o futuro dos seus filhos. Neste artigo mostramos-lhe porque o deve fazer e como pode ser mais simples do que imagina.

Quem tem filhos, tem cadilhos… e despesas também! 😀

Criar um filho sai caro, e isso não é novidade para ninguém! Para além das despesas dos primeiros anos, tais como fraldas, alimentação, saúde, passeios escolares e outras despesas que vão surgindo, existem ainda os custos a longo prazo, como financiar um curso universitário, tirar a carta de condução, comprar o primeiro carro, casamento, etc…

Não se deixe intimidar com as despesas futuras dos seus filhos, isso só gerará ansiedade e preocupação! Para viver mais tranquilo e despreocupado, basta tomar uma atitude o quanto antes: poupar.

Planeando o futuro dos seus filhos

Independentemente da abordagem de poupança que optar para garantir o futuro dos seus filhos, existem algumas recomendações comuns para amealhar mais, mantendo o equilíbrio das finanças lá de casa.

1. Comece a poupar quanto antes

Muitos pais cometem o erro de começar a poupar para os seus filhos demasiado tarde. Esperar que o seu filho atinja os 10 anos de idade para começar a poupar para o seu ingresso no ensino superior, é um desperdício enorme de tempo. Ao iniciar o seu plano de poupança desde o berço (ou até mesmo antes), o seu filho terá mais dinheiro e mais oportunidades quando atingir a idade adulta e partir para a faculdade.

Ao começar mais cedo a poupar, para além de poder colocar menos dinheiro de parte todos os meses (o que se traduz num menor esforço e menor impacto no orçamento familiar), ainda poderá contar com o valioso poder dos juros compostos.

2. Aplique a regra dos 10% do seu rendimento mensal

Esta é uma recomendação de muitos especialistas em finanças pessoais que faz todo o sentido: coloque todos os meses “de lado” pelo menos 10% do seu rendimento mensal. Por exemplo, se o seu ordenado for de 800€, garanta que pelo menos 80€ se destinam à poupança ou investimento. É quase como se estivesse a pagar um dízimo a si próprio (neste caso ao seu filho) como se de um fiel da sua própria igreja se tratasse! 😀

No início até poderá parecer difícil, mas aos poucos vai se tornando mais fácil conviver com os restantes 90% do salário.

3. Aproveite o poder dos juros compostos

Onde pensa guardar os tais 10% do seu salário todos os meses? Hoje em dia, guardar o dinheiro debaixo do colchão “rende” quase tanto como depositá-lo numa conta a prazo de uma instituição bancária! 😛

Para rentabilizar ao máximo o seu esforço, o ideal é recorrer a uma solução que lhe permita render juros e reinvesti-los. Ou seja, os juros obtidos vão sendo adicionados ao capital inicial, constituindo assim um novo capital (superior ao inicial). Este “fenómeno” gera um efeito bola de neve no seu dinheiro, proporcionando uma remuneração cada vez maior à medida que o tempo passa.

Mais à frente neste artigo partilho uma simulação bem interessante de como um simples depósito de 80€ por mês desde o dia de nascimento do seu filho, podem levá-lo a um retorno de 33.000€ no seu 18º aniversário.

4. Combata a inflação

A inflação reduz efetivamente o valor do seu dinheiro ao longo do tempo. Por exemplo, 1000€ hoje não terão certamente o mesmo valor dentro de 18 anos.

Como tal, se a inflação for superior à taxa de juros da sua conta poupança, isso significa essencialmente que o valor do seu dinheiro vai reduzindo com o tempo. Por esse motivo, é crucial que opte por uma solução com taxa de juro superior à inflação.

Que produto escolher

No que toca a poupanças/investimentos (que realmente valham a pena), podemo-nos referir a soluções com capital garantido, ou seja, sem risco, e a soluções sem capital garantido, para quem está disposto a correr algum risco.

Não coloque os ovos todos no mesmo cesto

Começando bem cedo a amealhar, ainda na fase do “berço”, uma boa opção será aplicar uma parte das poupanças em produtos de capital garantido e outra parte em produtos de risco. Assim, ao diversificar o investimento, acaba diminuindo o risco.

Um produto bastante conhecido de capital garantido (sem risco), são os Certificados do Tesouro , solução já antes referida no artigo: Onde investir 1000€, juntamente com uma simulação de investimento.

No entanto, neste artigo optei por dar ênfase a uma solução sem capital garantido da qual sou cliente! 😉

Caso prático de investimento sem capital garantido

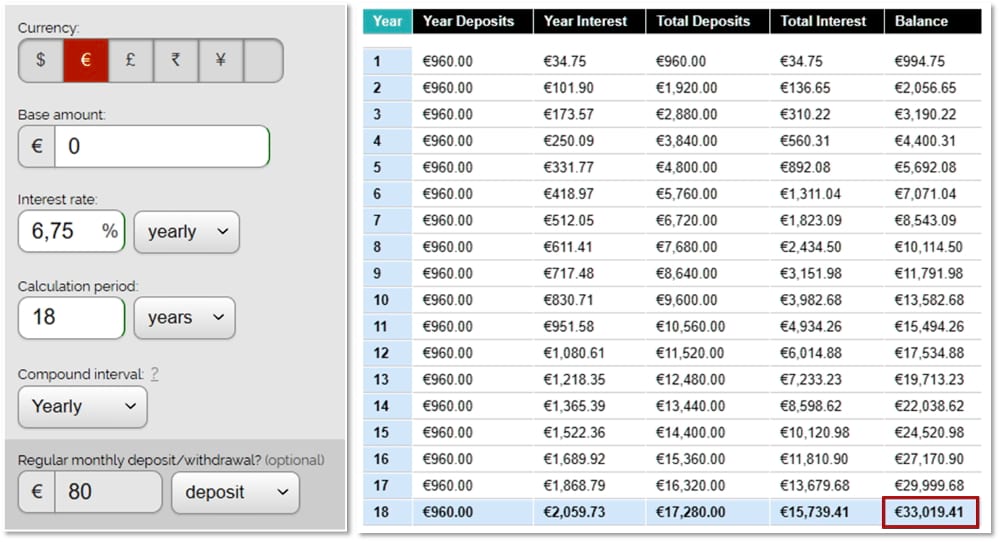

Imagine que decide começar um plano de poupança/investimento para o seu filho desde o dia do nascimento até ao dia do seu 18º aniversário, e compromete-se a investir 80€ todos os meses numa solução com uma taxa de juro de 6,75% e com a capitalização dos juros ativada de modo a aproveitar a vantagem dos juros compostos (mais abaixo neste artigo indicarei que solução lhe permite obter essas particularidades).

Recorrendo ao Calculator Site, fiz uma rápida simulação para demonstrar o resultado desse esforço e o resultado é surpreendente:

Como podemos ver nesta simulação, se tivéssemos optado por guardar esses 80€ por mês debaixo do colchão, ao fim de 18 anos teríamos cerca de 17.000€ disponíveis para o nosso filho. Aplicando uma solução com as características que indiquei, conseguimos amealhar à volta de 33.000€. Nada mau! 😀

A solução Go & Grow da Bondora

Deixar o dinheiro “a render” numa conta a prazo ou numa conta poupança, é coisa do passado. Atualmente os juros bancários são ridiculamente baixos, com taxas a roçar o zero! Não será, portanto, a melhor forma de valorizar o seu dinheiro e de proporcionar um futuro financeiramente estável para os seus filhos.

Cada vez mais portugueses se estão a render a soluções mais modernas e com taxas de juro muito atrativas: o crowdlending. Hoje em dia existem opções de investimento com taxas mais elevadas e com outras vantagens bem interessantes. Como é o caso da solução Go & Grow da Bondora, uma das plataformas de crowdlending mais recomendadas da Europa e já por várias vezes mencionada aqui no Poupa e Ganha.

Para além da taxa de juro mais atrativa (6,75%* ao ano), a Bondora permite-nos aplicar o regime de juros compostos – já aqui antes referido como sendo um poderoso aliado para multiplicar o seu dinheiro.

Outra enorme vantagem desta plataforma, é a liquidez. Na Bondora podemos solicitar a retirada do nosso dinheiro a qualquer momento, quase tão líquido como uma conta bancária.

*Tenha em conta que, como em qualquer investimento, o seu capital está em risco e os investimentos não são garantidos. O rendimento é de até 6,75% ao ano. Antes de decidir investir, consulte por favor a declaração de risco da Bondora ou entre em contato com o seu assistente financeiro.

E caso já tenha uma conta Go & Grow na Bondora, basta criar uma nova finalidade para investir.

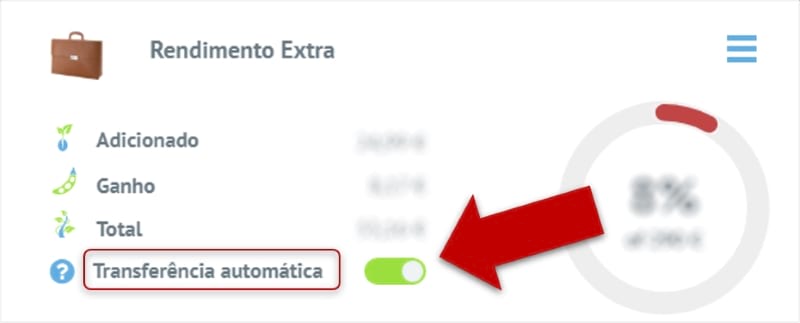

Aproveitando o poder dos juros compostos na Bondora

No Go & Grow os juros compostos são aplicados sempre, ou seja, os ganhos no Go & Grow podem ser reinvestidos para que gerem mais dinheiro, tal como na simulação que demonstrei anteriormente. Para isso, basta ativar a opção de “Transferência automática” do Go & Grow e os juros recebidos serão sempre reinvestidos automaticamente.

Note que, apesar das semelhanças, uma plataforma de crowdlending não deverá ser vista como uma solução de poupança, mas sim como um investimento.

Para além da poupança…

Passar 18 anos investindo dinheiro do seu bolso para garantir um futuro melhor para o seu filho, de pouco servirá se ele não souber gerir as suas poupanças ou até tomar a decisão de aplicar mal o montante amealhado (em apostas online, vícios, etc).

É, portanto, necessário investir na literacia financeira do seu filho e fomentar hábitos de poupança, falar sobre dinheiro e o seu valor, explicar-lhes o que é um fundo de emergência, envolvê-los no orçamento familiar, etc.

Por exemplo, assim que o seu filho tenha algumas bases de matemática, poderá começar a envolvê-lo no processo de poupança, pedindo-lhe para que anote numa folha de papel cada depósito/investimento que fizer. Aos poucos poderá também ensinar-lhe como funcionam os juros simples e, mais tarde, explicar-lhe o conceito de juros compostos.

Este artigo foi produzido em colaboração com a Bondora.

Este conteúdo foi publicado originalmente em: 06/01/2020

🎁 Não perca nenhuma oportunidade!

Junte-se a mais de 15.000 leitores inteligentes e receba:

- ✅ Alertas de amostras gratuitas

- ✅ Dicas exclusivas para poupar

- ✅ Ofertas imperdíveis em primeira mão

Tudo isto gratuitamente, diretamente no seu e-mail!

🔒 O seu e-mail está seguro connosco. Pode cancelar a subscrição a qualquer momento.

Veja também: