Independência Financeira em Portugal: realidade ou ficção?

A independência financeira não é ficção, não é uma utopia. É uma realidade bem possível em Portugal. Saiba como alcançá-la!

O excelente artigo que se segue é um guest post da autoria de Luísa Santos, Gestora de Comunicação da ArrowPlus. Como aborda um tema de enorme interesse para os leitores deste blog (e para mim), achei que fazia todo o sentido publicar e partilhá-lo com todos.

Vamos começar por entender que nada é impossível. É um cliché dos tempos modernos, mas que não poderia encaixar melhor naquilo que é o conceito de independência financeira – seja ela em que país for. Continuamos este raciocínio dizendo-lhe que é possível alcançá-la, mas que, como em tudo, vai precisar de trabalhar e, sobretudo, de acreditar no seu potencial.

Há vários métodos para atingir a independência financeira no nosso país ou, como alguns gostam de lhe chamar: reforma antecipada. Este é um conceito que, antes de mais, precisa de ser compreendido no seu todo, para que se percebam as implicações, os obstáculos que terá de ultrapassar, as suas vantagens e as formas de a alcançar. Comecemos por aí.

O que é a independência financeira?

Em (muito) poucas palavras, significa não depender mais do seu trabalho e, consequentemente, do seu rendimento, para viver sem dificuldades. A independência financeira é atingida quando já não depende do seu trabalho e do seu dinheiro para(sobre)viver.

Suponhamos que, de repente, fica sem trabalho (seja por que motivo for). Ficará, obviamente, sem um salário fixo ao final do mês. Se fosse financeiramente independente, esse não seria um motivo de preocupação para si, já que dependia de outras formas de rendimento para continuar a sua vida. A esta altura, já se deve ter perguntado de que rendimentos aqui falamos e, da nossa parte, podemos já adiantar que se tratam, fundamentalmente, de rendimentos passivos. Não se questione novamente, nós explicamos.

O que são rendimentos passivos?

A forma mais segura e fiável de atingir a independência financeira (ou reforma antecipada) hoje em dia é através de rendimentos passivos. Pense na génese da palavra e facilmente entenderá o conceito: a passividade é um conceito que pode associar-se à ausência de ação/reação sobre determinado assunto ou, então, a uma interferência muito reduzida da sua parte face a determinada situação.

É sobre essa lógica que assentam os rendimentos passivos, isto é, na não necessidade de fazer algo para ganhar dinheiro – como, por exemplo, trabalhar todos os dias durante um horário fixo, num local determinado. Os rendimentos passivos são aqueles que são gerados sem a sua intervenção.

A título de exemplo, imagine-se senhorio de um apartamento que está a arrendar ao seu inquilino. Espera-se que, todos os meses, receba a renda por parte da pessoa que está a ocupar o seu espaço e, esse pagamento, não necessita da sua intervenção direta. Estamos, então, perante uma forma de rendimento passivo (aqui que, durante o mês, possa precisar de limpar o apartamento/casa, lidar com eventuais problemas, entre outros… A mínima intervenção é requerida em casos como esses).

Os rendimentos passivos não requerem o seu tempo ou competência para, em troca, lhe pagarem o tempo despendido durante um mês. Na verdade, a única competência que lhe exigem é a capacidade de investir determinada quantia e, consequentemente, a organização de um plano que lhe permita, mais tarde, atingir a independência financeira que tanto deseja.

Pense que poderia reformar-se antes dos 30 ou dos 40 se tivesse um plano a longo prazo. Sim, porque a independência financeira não é uma utopia, mas sim uma realidade que pode ter bem presente, desde que se empenhe num plano bem estruturado. Para chegar a esse patamar, apresentamos-lhe algumas formas de obter rendimentos passivos:

- Rendas de imóveis;

- Royalties, ou seja, direitos de autor por publicações como livros ou patentes;

- Rendimentos de capital (como ações, obrigações ou outros negócios).

Com estes exemplos, pode começar a criar a sua carteira de investimentos, no caso de ainda não ter nenhuma. Como deve de compreender, a independência financeira não é um patamar que se atinja do dia para a noite, nem tão pouco no espaço de um ou dois anos. Pelo contrário, é um caminho que vai percorrendo durante alguns anos, durante os quais deve sempre analisar e estudar os seus investimentos. Uma carteira de investimentos requer tempo e ponderação, pelo que aconselhamos a começar já hoje a sua planificação.

Como atingir a independência financeira?

Passemos à prática e aos 4 aspetos que deve ter em consideração para se reformar mais cedo do que o imposto por Lei:

- Poupe. O mais que puder. Esta deve ser a sua palavra de ordem, sobretudo nos primeiros tempos (e, idealmente, nos seguintes). Não importa quanto ganha ao final do mês, porque a poupança se aplica a qualquer caso. Para além de saber quanto dinheiro está a gastar, importa saber onde o está a gastar. Canalize o seu rendimento e poupe-o o máximo que puder, evitando investimentos repentinos e pouco estudados;

- Diminua os impostos, que não tem, de forma alguma, de ser ilícita. O código fiscal prevê várias formas de redução de impostos, como, por exemplo, contribuir para um PPR (que tem direito a um benefício fiscal). Mas antes que se precipite, procura um contabilista experiente e de confiança, que facilmente o ajudará com as suas questões e lhe dará mais dicas;

- Aumente a receita e não se limite ao seu ordenado. Por exemplo, negoceie com a sua entidade patronal um possível aumento, alegando trocar de emprego para uma empresa concorrente. Ou, então, procure um part-time e não diga já que não tem tempo. O tempo depende de si e da gestão que faz dele, por isso organize-se e controle-o para que possa conciliar mais do que um rendimento ao final do mês;

- Invista e aumente, ainda mais, a sua receita. Existem ferramentas de investimento imobiliário, como ações e obrigações, que o podem ajudar a cumprir os seus objetivos. Apesar de, em Portugal, o investimento não seja uma prática tão comum como, por exemplo, nos Estados Unidos, ela é uma realidade e deve ser praticada depois de bem estudada.

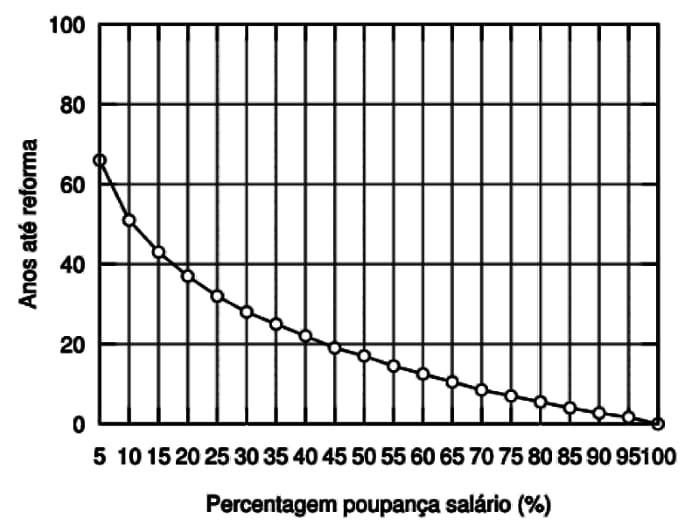

Desengane-se se pensa que tem de ter muito capital para poder investir, por exemplo, em imobiliário (ou até mesmo na bolsa). A realidade é que pode investir com pouco dinheiro e dar início à sua carteira de investimentos. Não precisa de ganhar 20 mil euros ao final do mês, pode ganhar bem menos até porque, na verdade, a matemática é a mesma caso ganhe 20 ou 200 mil euros. Se não acredita, veja a imagem abaixo, que indica o número de anos necessários até à reforma em função da percentagem do salário que poupe (mantendo o mesmo nível de vida depois da reforma):

Conclusões

Ainda que encontre muitos obstáculos no caminho, como a falta de conhecimento no assunto (existe alguma iliteracia financeira no nosso país), não desista. Existem métodos que o podem ajudar a atingir a independência financeira que deseja, mas esses métodos exigem sempre tempo. Por isso, delineámos um plano que julgamos importante para que nunca se desvie do seu caminho:

- Começar cedo;

- Ter plano muito bem estruturado;

- Saber em que vértice se concentrar;

- Pensar “passivo”;

- Investir bem e com segurança;

- Ser poupado.

A independência financeira não é ficção, não é uma utopia. É uma realidade bem possível em Portugal, desde que invista, para além de capital, o seu tempo e dedicação do seu futuro – que rapidamente se pode transformar no seu presente.

Este conteúdo foi publicado originalmente em: 17/10/2018

🎁 Não perca nenhuma oportunidade!

Junte-se a mais de 15.000 leitores inteligentes e receba:

- ✅ Alertas de amostras gratuitas

- ✅ Dicas exclusivas para poupar

- ✅ Ofertas imperdíveis em primeira mão

Tudo isto gratuitamente, diretamente no seu e-mail!

🔒 O seu e-mail está seguro connosco. Pode cancelar a subscrição a qualquer momento.

Veja também:

Obrigada pela publicação deste artigo, para mim foi muito oportuno

Obrigado Maria pelo seu comentário! 😉

É realmente um artigo útil e inspirador!